Comme chaque année, la loi de finances introduit un certain nombre de mesures qui vont impacter la fiscalité des particuliers et des entreprises. Voici un résumé, non exhaustif, de certaines mesures.

Nouveautés applicables aux particuliers

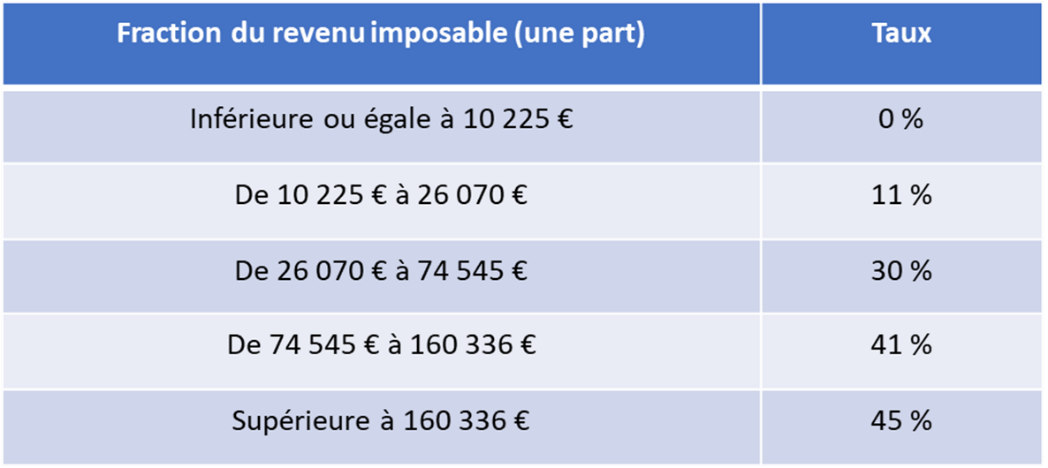

Revalorisation du barème de l’IR

La loi de finances pour 2022 (LF 2022) prévoit la revalorisation du barème de l’Impôt sur le Revenu (IR) sur la base de la hausse prévisible (1,40 %) des prix à la consommation hors tabac pour l’année 2021.

L’abattement pour rattachement d’enfants mariés, pacsés ou chargés de famille passe à 6 042 €.

La limite de déduction des pensions alimentaires versées à des enfants majeurs passe à 6 042 € sauf pour les enfants majeurs chargés de famille où cette limite est du double soit 12 084 €.

Rappels sur les modulations du taux de prélèvement à la source de l’Impôt sur le Revenu (IR)

Dans le cadre du Prélèvement à la Source (PAS), un taux de prélèvement est appliqué à vos revenus.

En cas de hausse ou de baisse de revenus, vous pouvez à tout moment via votre espace impot.gouv, moduler ce taux afin d’adapter le montant de vos prélèvements mensuels à votre nouvelle situation. Pour se faire, l’administration fiscale a mis en ligne un simulateur de taux de PAS.

Les modifications du taux du PAS sont valables uniquement pour l’année civile en cours.

Ils sont automatiquement mis à jour au 1er janvier par l’administration fiscale.

En cas de modulation à la baisse : la modulation est subordonnée à l’existence d’un écart de plus de 10 % entre le montant du prélèvement résultant du « prélèvement estimé » et le montant du prélèvement en l’absence de modulation.

Décharge de solidarité en cas de divorce ou séparation

Une personne divorcée ou séparée peut, sous conditions, demander à être déchargée de son obligation de paiement des impositions communes en cas de disproportion marquée entre :

- le montant de la dette d’impôt ;

- et sa situation financière et patrimoniale nette de charges.

Jusqu’au 31 décembre 2021, l’appréciation de cette disproportion se faisait en fonction de la capacité de remboursement du demandeur sur une période comprise entre 5 ans et 10 ans.

La LF 2022 prévoit que la situation financière nette du demandeur sera désormais appréciée sur une période de 3 ans maximum.

Crédit d’impôt pour emploi d’un salarié à domicile

Pour rappel, les contribuables qui bénéficient de services à la personne à leur résidence (principale

ou secondaire) peuvent bénéficier, au titre des dépenses engagées dans ce cadre et sous réserve du respect de plusieurs conditions, d’un crédit d’impôt imputable sur leur IR.

En principe, cet avantage fiscal ne vise que les services à la personne réalisés à la résidence du contribuable située en France (ou sous conditions, à la résidence de l’un de ses ascendants).

La LF 2022 prévoit que les prestations de services rendues à l’extérieur du domicile sont éligibles au crédit d’impôt si ces dernières sont comprises dans une offre globale de services.

Dès l’imposition des revenus de l’année 2021, le champ du crédit d’impôt englobe également des prestations réalisées à l’extérieur de la résidence, lorsqu’elles sont comprises dans un ensemble de services souscrits par le contribuable incluant des activités effectuées à résidence.

Exemples non limitatifs :

- accompagnement des enfants dans leurs déplacements en dehors de leur domicile (promenades, sortie d’école, accompagnement sur le lieu d’une activité périscolaire, etc.) ;

- conduite des personnes âgées ou dépendantes dans leurs déplacements en dehors du domicile ;

- livraison de repas à domicile pour les personnes handicapées ou dépendantes.

Rappel des plafonds de dépenses éligibles :

- crédit d’impôt global : 12 000 € (cas général) ;

- incluant des plafonds spécifiques à certaines dépenses :

- le montant total des travaux de petit bricolage est plafonné à 500 € par an et par foyer fiscal, étant entendu que la durée d’une intervention de petit bricolage ne peut excéder 2 heures,

- le montant de l’assistance informatique et Internet à domicile est plafonné à 3 000 € par an et par foyer fiscal,

- le montant des interventions de petits travaux de jardinage est plafonné à 5 000 € par an et par foyer fiscal.

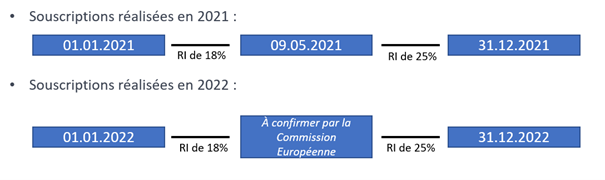

Dispositif MADELIN

Le dispositif MADELIN permet de bénéficier d’une réduction d’impôt en cas d’investissement dans une PME, sous conditions. Pour être éligible à la réduction d’impôt « Madelin », l’entreprise bénéficiaire de votre souscription doit :

- avoir son siège social en France ou dans un État de l’EEE ;

- répondre à la définition européenne des PME (< 250 salariés + CA HT annuel < 50 M€ ou un total au bilan < 42 M€) ;

- être créée depuis moins de 7 ans et être en phase d’amorçage, démarrage ou expansion. Il est toutefois possible d’investir dans une PME de plus de 7 ans à condition qu’il s’agisse d’un investissement sur un nouveau marché géographique ou de produits, d’un montant supérieur à 50 % du chiffre d’affaires annuel moyen des 5 années précédentes ;

- ne pas être une entreprise en difficulté au sens de la réglementation européenne ;

- être soumise à l’impôt sur les sociétés (IS) et exercer une activité commerciale, industrielle, artisanale ou agricole ;

- ne pas être cotée en bourse ;

- employer au moins 2 salariés (1 pour une entreprise artisanale) à la clôture de l’exercice suivant la souscription ouvrant droit à la réduction d’impôt.

Vous devez vous engager à conserver l’ensemble des titres que vous avez reçus en échange de votre souscription jusqu’au 31 décembre de la 5e année suivant celle de votre souscription.

La LF pour 2022 prévoit la prorogation du taux de réduction majoré à 25 % sous réserve de la validation de la Commission européenne.

Prêt à taux zéro (PTZ)

L’éco-prêt à taux zéro (éco-PTZ) est un prêt à taux d’intérêt nul permettant de financer tout ou partie de l’achat ou de la construction de votre future résidence principale.

Pour l’obtenir, vos revenus ne doivent pas dépasser un plafond de ressources. Ce montant dépend de la localisation du logement et du type de logement (neuf ou ancien). Dans la plupart des cas, vous ne devez pas avoir été propriétaire de votre domicile au cours des deux dernières années.

La LF pour 2022 prévoit :

- la prorogation du PTZ de 2 ans, soit jusqu’au 31 décembre 2023 ;

- certains aménagements :

- hausse du plafonnement : il passe de 30 k€ à 50 k€ par logement pour les avances émises à compter du 1er janvier 2022,

- allongement de la durée de remboursement : la durée maximale de remboursement passe de 15 ans à 20 ans pour les offres d’avance émises à compter du 1er janvier 2022.

Actualité sur le dispositif MaPrimeRenov »

Lancée le 1er janvier 2020, MaPrimeRénov’ remplace le CITE et les aides de l’ANAH. Elle permet de financer les travaux d’isolation, de chauffage, de ventilation ou d’audit énergétique d’une maison individuelle ou d’un appartement en habitat collectif. Les travaux doivent avoir été effectués par des entreprises labellisées RGE (reconnues garantes pour l’environnement).

L’aide octroyée est fonction de vos ressources et du gain écologique des travaux.

La LF pour 2022 prévoit la reconduction du dispositif en 2022. De plus, pour les dépenses engagées à compter du 1er janvier 2022, le bénéfice de la prime est élargi :

- aux logements construits depuis plus de 15 ans (contre 2 ans auparavant) ;

- et aux logements occupés au moins 8 mois par an (contre 6 mois auparavant).

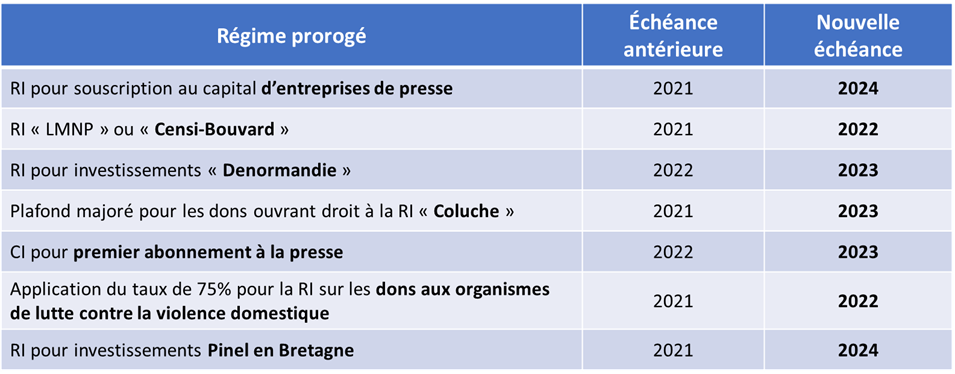

Prorogation de divers régimes de faveur

Rachat de trimestres de retraite par les indépendants

Ce dispositif s’adresse spécifiquement à certaines professions indépendantes (ostéopathes, chiropraticiens, naturopathes, hypnotiseurs, acupuncteurs, sophrologues, etc.) dont l’exercice avant le 1er janvier 2018 n’entraînait, en droit ou en fait, l’affiliation auprès d’aucun régime obligatoire de base pendant les périodes où elles étaient exercées, en l’absence de reconnaissance légale de leur profession.

La Loi de financement de la sécurité sociale pour 2022 (LFSS 2022) leur ouvre la possibilité de racheter des trimestres de retraite de base au titre du régime de retraite dont ces professions relèvent désormais, pour les périodes antérieures de non-affiliation.

La LF pour 2022 autorise quant à elle la déduction du revenu professionnel, des cotisations versées par certains travailleurs indépendants pour le rachat de trimestres de retraite ouvert entre le 1er juillet 2022 et le 31 décembre 2026.

Les sommes versées seront déductibles sans limitation du résultat imposable dans la catégorie des BIC ou des BNC.

Un décret déterminera précisément la liste des professions concernées, les barèmes et les modalités de versement des cotisations, ainsi que la nature des pièces justifiant des périodes d’activité en cause.

Création d’une déclaration spéciale pour l’évaluation des « maisons exceptionnelles »

La LF pour 2022 prévoit la mise en place d’une obligation déclarative visant à collecter les données relatives aux locaux d’habitation présentant un caractère exceptionnel (châteaux, monastères, maisons classées ou inscrites à l’inventaire des monuments historiques, etc.) dans le cadre de la révision des valeurs locatives des locaux d’habitation prévue en 2026.

Poursuite de la suppression de la taxe d’habitation

La LF 2022 prévoit l’allègement de 65 % de cette taxe pour les foyers fiscaux non encore exonérés en 2022, et sa suppression totale au 31/12/2022 pour les résidences principales.

Les résidences secondaires ne sont pas concernées.

Mesures communes particuliers – entreprises

Fiscalité des cryptomonnaies

Pour rappel les gains réalisés à l’occasion de la vente de cryptomonnaies par les particuliers domiciliés en France sont taxés au prélèvement forfaitaire unique (« flat tax ») au taux global de 30 % sans possibilité d’option pour le barème progressif de l’IR. Ce mode d’imposition ne s’applique qu’aux gains occasionnels liés à la cession de cryptomonnaies achetées par le contribuable.

Les gains occasionnels liés à la participation du particulier à la « block-chain » sont soumis au régime des BNC tandis que les gains résultant de l’exercice habituel d’une activité d’achat-revente d’actifs numériques sont soumis au régime des BIC.

La LF pour 2022 simplifie ce régime pour les cessions réalisées à compter du 1er janvier 2023.

Les profits réalisés à l’occasion de l’achat, de la vente ou de l’échange de cryptomonnaies seront qualifiés de « professionnels » et imposés dans la catégorie des BNC (et non plus dans celle des BIC) dès lors que ces opérations seront effectuées dans des conditions analogues à celles qui caractérisent l’exercice d’une activité professionnelle.

La LF pour 2022 prévoit également qu’il sera désormais possible d’opter pour l’application du barème de l’IR pour les gains occasionnels.

Entrepreneurs individuels : aménagement des délais d’option et de renonciation pour le régime de l’IR

Pour rappel, les entreprises soumises à l’IR peuvent, selon différents critères :

- relever d’un régime d’imposition « micro » qui concerne plus généralement les petites entreprises enregistrant un chiffre d’affaires inférieur à certains seuils qui varient selon la nature de l’activité ;

- relever d’un régime d’imposition « réel », qui peut être simplifié ou normal.

L’application de l’un ou l’autre de ces régimes d’imposition a de fortes incidences sur le calcul du résultat imposable de l’entreprise, notamment en ce qui concerne la détermination du montant de ses charges déductibles et ses obligations comptables et fiscales.

Il reste toutefois possible, pour une entreprise relevant du régime micro, d’opter pour un régime réel d’imposition, mais aussi de renoncer à cette option, dans les délais qui lui sont impartis pour le faire.

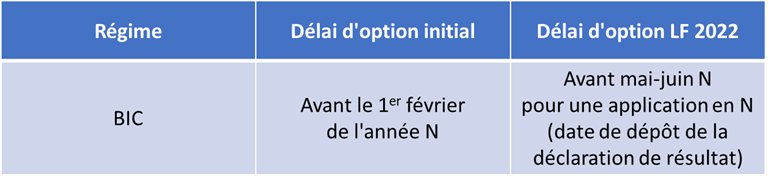

La LF pour 2022 prévoit d’allonger ces délais d’option et de renonciation.

Nouveaux délais d’option

Les entreprises soumises au régime micro-BIC peuvent opter pour un régime réel d’imposition avant une certaine date.

La LF 2022 prévoit d’allonger le délai d’option (BIC) pour l’harmoniser avec celui des BA (option avant mai/juin N pour une application en N) sans atteindre celui des BNC qui reste inchangé (option avant mai/juin N+1 pour une application en N).

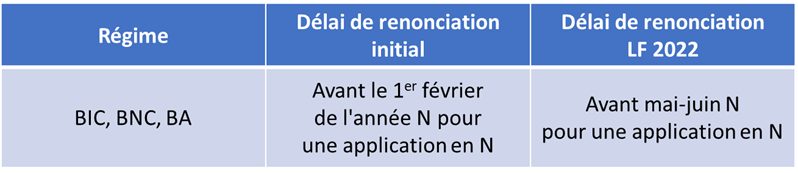

Nouveaux délais de renonciation

Le délai maximal de renonciation à une option est allongé pour les 3 catégories d’imposition (BIC, BNC, BA).

Ainsi, les contribuables peuvent renoncer à leur option dans le délai de dépôt de la déclaration afférente à la période d’imposition précédant celle au titre de laquelle l’option s’applique (option avant mai/juin N pour une application en N).

Nouveautés applicables aux entreprises

Baisse du taux de l’Impôt sur les Sociétés (IS) à 25 %

Pour rappel, la LF pour 2018 a engagé une baisse progressive du taux normal de l’IS à 25 %.

Cet objectif est atteint en 2022 : le taux normal de l’IS est fixé à 25 % pour toutes les entreprises.

Pour rappel, le taux réduit de 15 % peut s’appliquer jusqu’à 38 120 € de bénéfices aux PME qui respectent les conditions suivantes :

- leur capital social est intégralement libéré ;

- leur capital social est détenu à hauteur de 75 % au moins par des personnes physiques ou par une société elle-même détenue à hauteur de 75 % de son capital par des personnes physiques ;

- leur CA HT annuel ne dépasse pas 10 M€.

Cession d’entreprise lors d’un départ en retraite

La LF pour 2022 aménage l’abattement fixe « dirigeant ».

Pour rappel, les plus-values réalisées par les dirigeants de PME à l’IS qui cèdent les titres de leur entreprise à l’occasion de leur départ à la retraite peuvent, sous conditions, être réduites d’un abattement fixe de 500 000 € lorsqu’ils optent pour le barème de l’IR.

Ce dispositif qui devait prendre fin le 31 décembre 2022 est prorogé jusqu’au 31 décembre 2024.

Pour bénéficier de l’abattement de 500 000 €, le dirigeant doit normalement cesser toutes fonctions dans l’entreprise et faire valoir ses droits à la retraite dans les 2 ans qui suivent ou précédent la vente.

Afin de tenir compte des difficultés liées au COVID-19, ce délai est porté à 3 ans si :

- le vendeur a fait valoir ses droits à la retraite entre le 1er janvier 2019 et le 31 décembre 2021 ;

- le départ à la retraite est antérieur à la cession.

Cession d’entreprise individuelle : augmentation des plafonds d’exonération des PV

La LF pour 2022 aménage les dispositifs d’exonération des plus-values professionnelles dégagées à l’occasion :

- d’un départ à la retraite (CGI, art. 151 septies A) ;

- ou d’une transmission d’entreprise individuelle (CGI, art. 238 quindecies).

Les conditions d’application de ces deux dispositifs sont élargies. La loi autorise désormais la cession d’une activité mise en location-gérance à une personne autre que le locataire-gérant, sous réserve que cette transmission (ou cession) porte sur l’intégralité des éléments concourant à l’exploitation de l’activité qui a fait l’objet du contrat de location-gérance ou d’un contrat comparable.

Il est également prévu un rehaussement des plafonds d’exonération en cas de transmission d’une entreprise individuelle (238 quindecies). Le plafond d’exonération totale passe de 300 000 € à 500 000 € (plafond maximal de la valeur des éléments cédés) et le plafond d’exonération partielle passe de 500 000 € à 1 M€ (plafond maximal de la valeur des éléments cédés).

Enfin, la loi aménage le délai de cession en cas de départ en retraite. Le délai entre le départ à la retraite et la cession passe de 2 ans à 3 ans lorsque le dirigeant a fait valoir ses droits à retraite entre le 1er janvier 2019 et le 31 décembre 2021 et que le départ à la retraite précède la cession.

Allongement du statut des JEI

Les Jeunes Entreprises Innovantes (JEI) sont :

- des PME ;

- employant moins de 250 salariés ;

- dont le CA HT annuel est inférieur à 50 M€ ou le total au bilan est inférieur à 43 M€ ;

- qui réalisent des dépenses de recherche ;

- qui ne sont pas issues d’une restructuration ;

- dont le capital est détenu à hauteur de 50 % par des personnes physiques ou assimilables à une JEI ;

- et qui sont créées depuis moins de 8 ans.

La LF pour 2022 prévoit que pour prétendre au statut de JEI, l’entreprise devra être créée depuis moins de 11 ans (contre 8 ans auparavant).

Plan en faveur des indépendants et mesures sociales

Nouveautés en faveur de l’activité professionnelle indépendante

Un environnement juridique, fiscal et social plus simple et protecteur pour les indépendants :

- création d’un statut unique protecteur pour l’entrepreneur individuel et suppression du statut d’entrepreneur individuel à responsabilité limitée (EIRL). Dorénavant, l’ensemble du patrimoine personnel de l’entrepreneur individuel sera protégé. Il devient par défaut insaisissable par les créanciers professionnels, sauf si l’entrepreneur en décide autrement. Seuls les éléments utiles à l’activité professionnelle de l’entrepreneur individuel pourront être saisis en cas de défaillance professionnelle ;

- possibilité pour les entrepreneurs individuels de faire évoluer plus aisément leur activité en passant de l’entreprise individuelle à la société ;

- assouplissement des conditions d’accès à l’allocation travailleurs indépendants (ATI). Les professionnels qui verraient leur activité devenir non viable pourront désormais en bénéficier et mieux assurer leur rebond ;

- traitement facilité des dettes de cotisations et contributions sociales des gérants majoritaires de SARL en cas de défaillance : leur effacement sera possible dans le cadre d’une procédure de surendettement des particuliers.

Contrat d’engagement jeune

À compter du 1er mars 2022, tout jeune de 16 à 25 ans révolus (ou 29 ans révolus pour les travailleurs handicapés), qui rencontre des difficultés d’accès à l’emploi durable, qui n’est pas étudiant et qui ne suit pas une formation va pouvoir bénéficier, sous réserve du respect de certaines conditions, d’un contrat d’engagement jeune.

Dès la signature du contrat d’engagement, les jeunes qui vivent hors du foyer parental ou qui vivent au sein de ce foyer sans recevoir de soutien financer ou un soutien financier limité de la part de leurs parents vont bénéficier d’une allocation mensuelle dégressive en fonction des ressources.

Cette allocation, qui est incessible et insaisissable, est exonérée d’IR, de CSG et de CRDS.

Le montant de cette allocation, ainsi que les conditions dans lesquelles les ressources du jeune seront prises en compte pour sa détermination seront fixés par décret (non encore paru à ce jour). Ce montant tiendrait compte, notamment :

- de l’âge du jeune ;

- de la situation du jeune ;

- du niveau de soutien financier des parents.

Les jeunes qui bénéficient déjà, au 1er mars 2022, d’une allocation dégressive dans le cadre de la « garantie jeunes » continueront à en bénéficier dans les conditions en vigueur à la date de contractualisation de leur parcours d’engagement.

Aménagement du statut de conjoint collaborateur

La LFSS pour 2022 ouvre aux concubins les dispositions avant uniquement applicables aux conjoints mariés ou membres d’un PACS

À compter du 1er janvier 2022, le statut du conjoint collaborateur ne pourra être conservé que pendant 5 ans. Les périodes prises en compte pour le calcul des 5 ans sont celles qui sont postérieures au 1er janvier 2022, même si le conjoint avait déjà le statut de conjoint collaborateur avant cette date.

Passé cette limite, le conjoint devra opter pour un statut : soit celui de conjoint-salarié, soit celui de conjoint-associé.

En l’absence d’option, le conjoint est automatiquement placé sous le statut de salarié.

Les personnes qui atteindront l’âge de 67 ans au plus tard le 31 décembre 2031 pourront conserver le statut de conjoint collaborateur jusqu’à la liquidation de leurs droits à pension.

Par ailleurs, à compter du 1er janvier 2022, le conjoint collaborateur d’un micro-entrepreneur pourra, à sa demande, choisir le mode de calcul de ses cotisations :

- soit sur la base d’un montant forfaitaire ;

- soit sur la base du chiffre d’affaires ou des recettes du chef d’entreprise.

Retraite des travailleurs indépendants les plus touchés par la crise

Les travailleurs indépendants, les mandataires sociaux relevant des secteurs prioritairement touchés

par la crise sanitaire dits « S1 » (tourisme, hôtellerie, restauration, sport, culture, transport aérien et évènementiel) et « S1 bis » (regroupant les secteurs dont l’activité dépend de celle des entreprises classées en S1) et les artistes auteurs qui ont pu être éligibles à une ou plusieurs mesures de réduction de cotisations sociales, peuvent, de manière exceptionnelle, se voir attribuer des périodes d’assurance dans leur régime d’assurance vieillesse de base, autrement dit se voir valider des trimestres de retraite de base, au titre des années 2020 et 2021, sous réserve d’avoir débuté leur activité avant le 1er janvier 2020.

Ces professionnels pourront bénéficier, au titre de chaque année considérée, d’un nombre de trimestres correspondant à la différence entre :

- d’une part, le nombre annuel moyen de trimestres de retraite validés par la personne au cours d’une période de référence, allant des années 2017 à 2019, à raison des revenus tirés de l’activité ouvrant droit à l’application des mesures de réduction de cotisations sociales prévues dans le cadre de la crise sanitaire ;

- d’autre part, le nombre de trimestres effectivement validés par l’assuré au titre de l’année considérée (2020 ou 2021) à raison des revenus tirés de cette même activité.

Les informations contenues dans cet article sont générales, synthétiques et non exhaustives. Votre cas particulier peut amener à un conseil spécifique. Les informations ont pu également évoluer depuis la date de publication. Soyez vigilants et rapprochez-vous de votre expert-comptable ou avocat.

Notre société n’est pas avocat et nos conseils en matière de droit fiscal sont connexes à notre prestation d’expert-comptable.